|

|

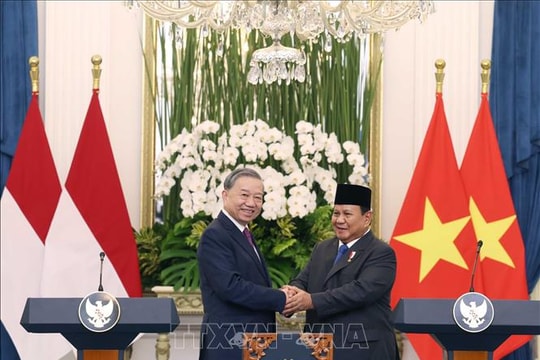

Bộ Tài chính đề xuất sửa đổi, bổ sung quy định về xác định giá đất được trừ để tính thuế GTGT đối với hoạt động chuyển nhượng bất động sản. Ảnh: Thanh Tùng |

Xác định giá đất được trừ đối với chi phí đền bù, giải phóng mặt bằng

Theo Bộ Tài chính, tại điểm h khoản 1 Điều 7 Luật Thuế GTGT quy định giá tính thuế như sau: Đối với hoạt động kinh doanh bất động sản, giá tính thuế là giá bán bất động sản chưa có thuế GTGT trừ giá chuyển quyền sử dụng đất hoặc tiền thuê đất phải nộp ngân sách nhà nước (NSNN). Cùng với đó, tại Điều 16 Luật thuế GTGT giao: Chính phủ quy định chi tiết và hướng dẫn thi hành các điều 5, 7, 8, 12, 13 và các nội dung cần thiết khác của Luật này theo yêu cầu quản lý.

Còn tại Nghị định số 12/2015/NĐ-CP quy định: đối với hoạt động chuyển nhượng bất động sản, giá tính thuế GTGT là giá chuyển nhượng bất động sản trừ (-) giá đất được trừ để tính thuế GTGT. Giá đất được trừ để tính thuế GTGT được quy định cụ thể như sau: Trường hợp được Nhà nước giao đất để đầu tư cơ sở hạ tầng xây dựng nhà để bán, giá đất được trừ để tính thuế GTGT bao gồm tiền sử dụng đất phải nộp NSNN (không kể tiền sử dụng đất được miễn, giảm) và chi phí bồi thường, giải phóng mặt bằng theo quy định của pháp luật…

Những quy định hiện hành đã phát sinh vướng mắc về xác định giá đất được trừ đối với chi phí đền bù, giải phóng mặt bằng. Theo quy định tại Nghị định số 45/2014/NĐ-CP, Nghị định số 46/2014/NĐ-CP, trường hợp cơ sở kinh doanh được nhà nước giao đất, cho thuê đất và tự nguyện ứng trước tiền bồi thường, giải phóng mặt bằng theo phương án được cơ quan nhà nước có thẩm quyền phê duyệt sẽ phát sinh 2 trường hợp:

Thứ nhất, số tiền ứng trước giải phóng mặt bằng ít hơn số tiền sử dụng đất phải nộp NSNN, tiền thuê đất phải nộp NSNN thì cơ sở kinh doanh được trừ vào số tiền sử dụng đất phải nộp NSNN, số tiền thuê đất phải nộp NSNN. Thứ hai, số tiền ứng trước giải phóng mặt bằng nhiều hơn số tiền sử dụng đất phải nộp NSNN, số tiền thuê đất phải nộp NSNN thì phần chênh lệch còn lại chưa được trừ vào tiền sử dụng đất phải nộp NSNN, tiền thuê đất phải nộp sẽ được tính vào vốn đầu tư của dự án.

Bộ Tài chính cho biết, căn cứ quy định tại Luật thuế GTGT (giá đất được trừ là giá chuyển quyền sử dụng đất hoặc tiền thuê đất phải nộp NSNN) và tại Nghị định số 45/2014/NĐ-CP, Nghị định số 46/2014/NĐ-CP có quy định cụ thể đối với trường hợp cơ sở kinh doanh ứng tiền để giải phóng mặt bằng và được bù trừ vào số tiền sử dụng đất phải nộp NSNN, số tiền thuê đất phải nộp NSNN thì tổng số tiền được trừ không vượt quá số tiền sử dụng đất phải nộp NSNN, số tiền thuê đất phải nộp NSNN. Tuy nhiên, một số doanh nghiệp cho rằng, chi phí đền bù giải phóng mặt bằng theo quy định của pháp luật là toàn bộ số tiền doanh nghiệp đã chi để giải phóng mặt bằng (bao gồm cả phần chênh lệch tăng so với số tiền sử dụng đất phải nộp NSNN, số tiền thuê đất phải nộp NSNN được tính vào vốn đầu tư của dự án theo quy định trên).

Để đảm bảo thống nhất trong thực hiện, tại dự thảo Nghị định quy định chi tiết, hướng dẫn một số điều của Luật thuế GTGT, Bộ Tài chính đề nghị quy định giá tính thuế GTGT đối với trường hợp cơ sở kinh doanh nhận chuyển nhượng quyền sử dụng đất của các tổ chức, cá nhân thì giá đất được trừ để tính thuế giá trị gia tăng là giá đất tại thời điểm nhận chuyển nhượng quyền sử dụng đất không bao gồm cơ sở hạ tầng, cơ sở kinh doanh được kê khai, khấu trừ thuế giá trị gia tăng đầu vào của cơ sở hạ tầng (nếu có) theo quy định.

Cùng với đó, chi phí đền bù, giải phóng mặt bằng quy định là số tiền bồi thường, giải phóng mặt bằng được trừ vào tiền sử dụng đất, tiền thuê đất phải nộp theo quy định của pháp luật nhưng không vượt quá số tiền sử dụng đất, tiền thuê đất phải nộp NSNN.

Xác định giá đất được trừ với trường hợp cơ sở kinh doanh có đầu tư cơ sở hạ tầng

Một vướng mắc nữa trong việc xác định giá đất để tính thuế giá trị gia tăng là việc xác định giá đất được trừ đối với trường hợp cơ sở kinh doanh có đầu tư cơ sở hạ tầng.

Hiện nay, điểm h khoản 1 Điều 7 Luật Thuế GTGT quy định, giá đất được trừ là giá chuyển quyền sử dụng đất hoặc tiền thuê đất phải nộp NSNN. Tuy nhiên, quy định tại khoản 3 Điều 3 Nghị định số 12/2015/NĐ-CP (đối với hoạt động chuyển nhượng bất động sản, giá tính thuế GTGT là giá chuyển nhượng bất động sản trừ (-) giá đất được trừ để tính thuế giá trị gia tăng) dẫn đến có ý kiến cho rằng doanh nghiệp được lựa chọn cách xác định giá đất được trừ khi chuyển nhượng quyền sử dụng đất đối với trường hợp nhận chuyển nhượng của tổ chức, cá nhân đã bao gồm cơ sở hạ tầng (cơ sở kinh doanh được tính vào giá đất được trừ bao gồm cả cơ sở hạ tầng hoặc không tính vào giá đất được trừ của phần cơ sở hạ tầng) là chưa phù hợp với quy định tại Luật và dẫn đến áp dụng không thống nhất giữa các địa phương và giữa các doanh nghiệp.

Theo quy định tại khoản 10 Điều 3 Luật Đất đai, chuyển quyền sử dụng đất là việc chuyển giao quyền sử dụng đất từ người này sang người khác thông qua các hình thức chuyển đổi, chuyển nhượng, thừa kế, tặng cho quyền sử dụng đất và góp vốn bằng quyền sử dụng đất. Như vậy, theo quy định của Luật Đất đai thì chuyển quyền sử dụng đất không bao gồm quyền sở hữu nhà và tài sản khác gắn liền với đất.

Do vậy, Bộ Tài chính đề nghị quy định giá tính thuế GTGT đối với trường hợp cơ sở kinh doanh nhận chuyển nhượng quyền sử dụng đất của các tổ chức, cá nhân thì giá đất được trừ để tính thuế GTGT là giá đất tại thời điểm nhận chuyển nhượng quyền sử dụng đất không bao gồm cơ sở hạ tầng và cơ sở kinh doanh được kê khai, khấu trừ thuế GTGT đầu vào của cơ sở hạ tầng (nếu có) theo quy định.

Do tại Nghị định số 209/2013/NĐ-CP quy định doanh nghiệp được lựa chọn tính giá đất được trừ có cơ sở hạ tầng hoặc không có cơ sở hạ tầng nên đối với dự án nhận chuyển nhượng doanh nghiệp đã tính giá trị cơ sở hạ tầng vào giá trị quyền sử dụng đất theo Nghị định số 209/2013/NĐ-CP thì cần phải hướng dẫn cách xác định giá đất được trừ theo Nghị định này.

Theo đó, Bộ Tài chính trình Chính phủ hướng dẫn chuyển tiếp: Trường hợp cơ sở kinh doanh nhận chuyển nhượng quyền sử dụng đất của các tổ chức, cá nhân đã xác định giá đất được trừ bao gồm cả giá trị cơ sở hạ tầng theo quy định tại điểm a khoản 3 Điều 4 Nghị định số 209/2013/NĐ-CP (đã sửa đổi bổ sung tại khoản 3 Điều 3 Nghị định số 12/2015/NĐ-CP ngày 12/02/2015) thì giá đất được trừ khi chuyển nhượng là giá đất tại thời điểm nhận chuyển nhượng không bao gồm cơ sở hạ tầng.

Trường hợp không tách được giá trị cơ sở hạ tầng tại thời điểm nhận chuyển nhượng thì giá đất được trừ để tính thuế GTGT là giá đất do UBND tỉnh, thành phố trực thuộc Trung ương quy định tại thời điểm ký hợp đồng nhận chuyển nhượng.

.jpg)